Открытие сделки на развороте тренда позволяет получить максимум прибыли, но только в том случае если вход осуществлен как можно ближе к началу нового движения. Определить этот момент всегда было непростой задачей, но со свечной комбинацией «Просвет в облаках» задача существенно упрощается.

Что означает паттерн

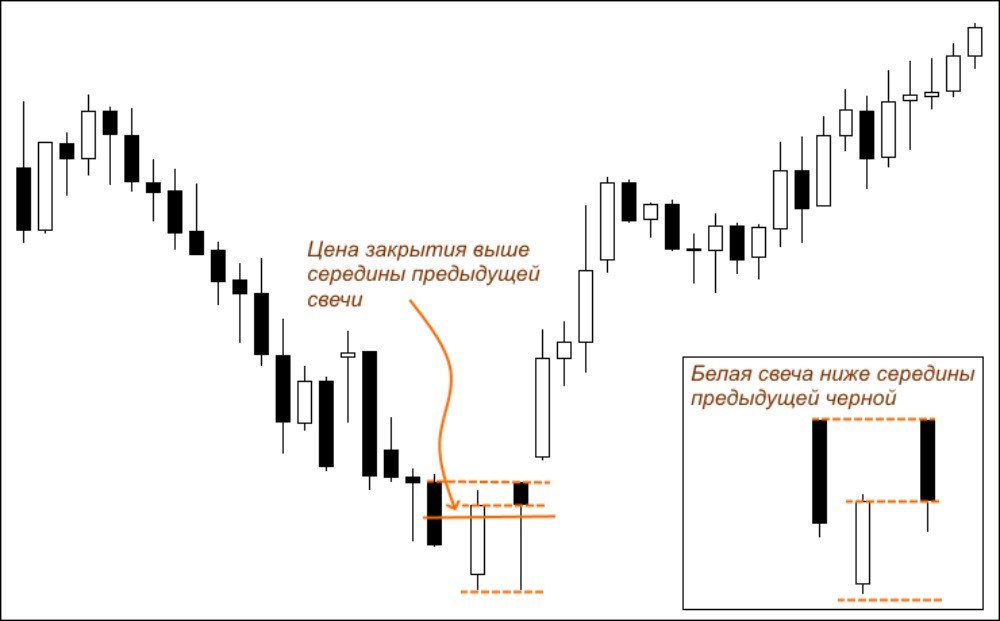

Как явно видно из приведенного ниже примера паттерн «Просвет в облаках» представляет собой противоположный вариант «Завеса в темных облаках», которая появляется в конце восходящей тенденции со второй черной свечой закрытой ниже середины тела предыдущей белой свечи. Здесь обратный случай – белая свеча закрыта выше середины предыдущего черного тела, что сигнализирует о повышении активности покупателей и снижением цен в ближайшем будущем.

Другими словами, объемы, которые двигали рынок вниз, практически исчерпаны. Просвет в облаках подчиняется принципу: чем ниже (глубже) белая свеча заходит в пределы черной, тем надежнее бычий сигнал в облаках.

Если свеча закрывается, ниже середины черной, это указывает на слабость первоначального восходящего движения, и мы имеем третью сводную свечу с относительно короткой нижней тенью. В то время как классическая свечная модель содержит длинную тень подтверждающую увеличение давления быков на рынок.

Важное замечание: чем ниже открывается вторая свеча, тем соответственно больше должна быть нижняя тень следующей сводной. Только такая ситуация в свечных облаках означает полный разворот тренда вверх, иначе следует быть готовым к вероятной коррекции.

Паттерн «Просвет в облаках» в торговой практике

По данным многолетних наблюдений за валютным и фондовым рынками, модель темных облаков формируется чаще, чем просвет. Объяснить подобные странные на первый взгляд результаты можно старинной японской биржевой поговоркой: «жадность открывает сделку, а страх гонит из нее».

Конечно, эти две эмоции сильнее всего влияют на поведение трейдеров, но все-таки именно страхи вызывают то, что мы называем волатильностью. В моменты, когда рынок пришел к своему основанию всегда есть достаточно времени чтобы спокойно проанализировать ситуацию и дождаться удобного момента для входа. Пока не сформировался четкий сигнал в восходящих облаках можно успеть переждать откат, период бокового движения (формирование базы), реакции на фундаментальные события. На вершинах ситуация другая – временной «просвет» для принятия решения о закрытии или продолжении удерживания позиции на порядок меньше.

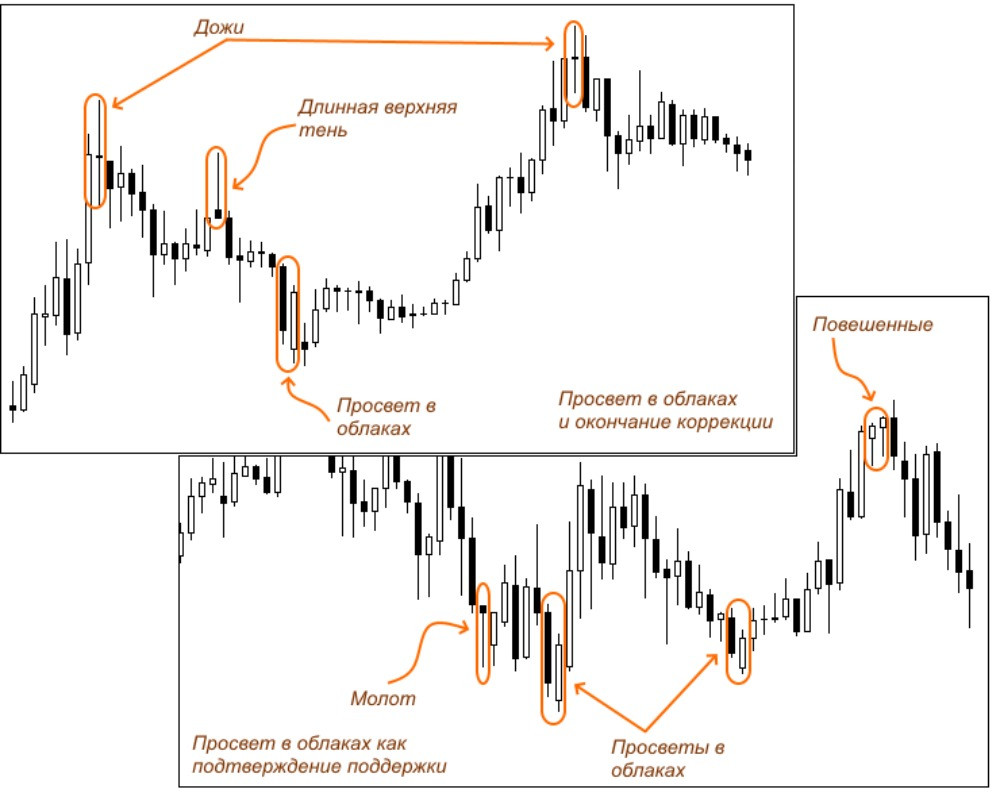

Давайте посмотрим, как используется модель в реальной торговле. Первым примером будет сильное движение, которое остановил паттерн «доджи» после большой восходящей свечи. Его длинная верхняя тень указывает на наличие сильного сопротивления выше текущей цены. Затем рынок начал откатываться вниз с небольшой коррекцией, окончанием которой будет фигура «доджи». Цена снижалась, пока не появился паттерн просвет в облаках.

Просвет находится примерно на 50% уровня первоначального восходящего тренда. Такая коррекция требует особого внимания, так как здесь обычно находится зона временного равновесия сил между продавцами и покупателями. Осцилляторы часто начинают давать сбой, поэтому в первую очередь следим за сигналами в свечных облаках и трендовыми индикаторами!

После непродолжительного бокового движения рынок развернулся вверх, как и предсказывал восходящий просвет до второго доджи, который подтвердил предположение о наличии сильного сопротивления.

Вывод: просвет в облаках как завеса является одним из самых надежных сигналов завершения откатов и коррекции, и часто отменяют сигнал продолжения по инструментам технического анализа.

На следующем примере просвет подтверждает наличие поддержки, на которую раньше указывал «молот». Следующий такой же паттерн говорит о формировании надежной базы для разворота к предыдущим ценовым максимумам. То, что цена подошла к одному из таких уровней видно по появлению двух «повешенных» причем первый из них не дал сигнал к возможному развороту вниз, так как был закрыт ниже предыдущей белой свечи. Неудачный ретест подтвердился только после второго повешенного, когда свечная модель была полностью поглощена нисходящей свечой.

Статистика показывает, что на всех финансовых рынках восходящий тренд более длительные (некоторые фондовые аналитики вообще отрицают наличие нисходящих движений, называя их «среднесрочными откатами и коррекциями») и более плавные, поэтому такой паттерн больше подходят для новичков. Присутствие средне- и долгосрочной устойчивой тенденции повышает надежность свечных паттернов, таких как просвет в облаках. Свечные модели, конечно, могут отличаться от классического варианта, но отрабатываются в большинстве случаев правильно.

Комментарии