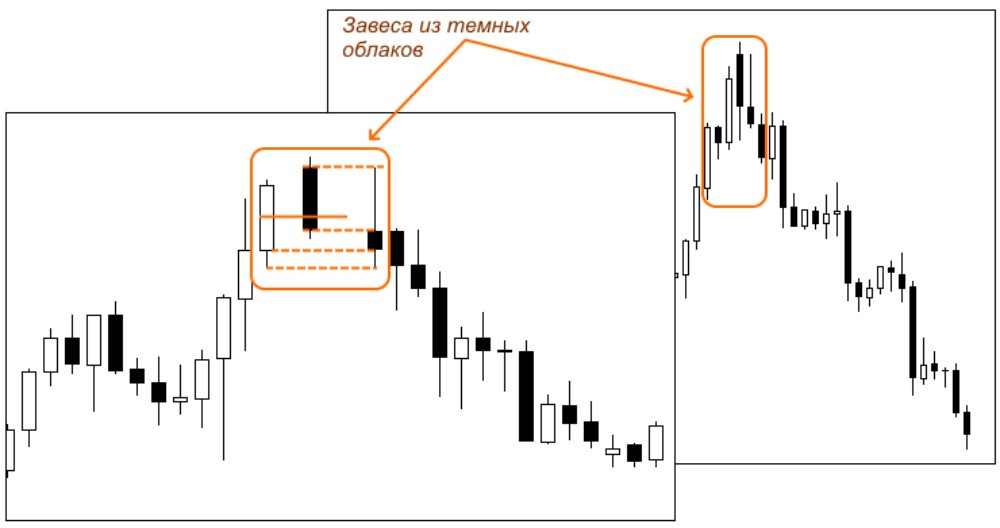

Разворотный паттерн занимает особое место в теории свечного анализа. Среди паттернов свечного анализа разворотные модели занимают особое место. Он представляет собой исключительно сильный сигнал указывающий, что баланс сил между покупателями и продавцами изменился и накоплен достаточный объем для полной смены тренда. Одной из таких комбинаций на ценовом графике является «Завеса из темных облаков».

Что означает паттерн

Завеса из темных облаков сигнализирует, что потенциал покупателей снизился до минимума и мало шансов, что восходящий тренд продолжится. Первой свече облаков будет соответствовать активная сессия с энергичным движением цены. За счет продолжающейся инерции покупателей (как крупных, так и мелких) следующая сессия открывается вверх, но потом рынок начинает резко падать и закрывается около или ниже середины предыдущей свечи.

Другими словами резкий подъем (первая белая свеча на вершине тренда) цены, завеса полностью останавливает следующей слабой сессией (вторая черная свеча). Обратите внимание, что верхние тени следующих, обычно темных, третьих сводных свечей длинные, и могут полностью перекрывать тело предыдущей свечи.

Таким образом, паттерн подтверждает момент, когда на рынке баланс сил смещается от покупателей к продавцам.

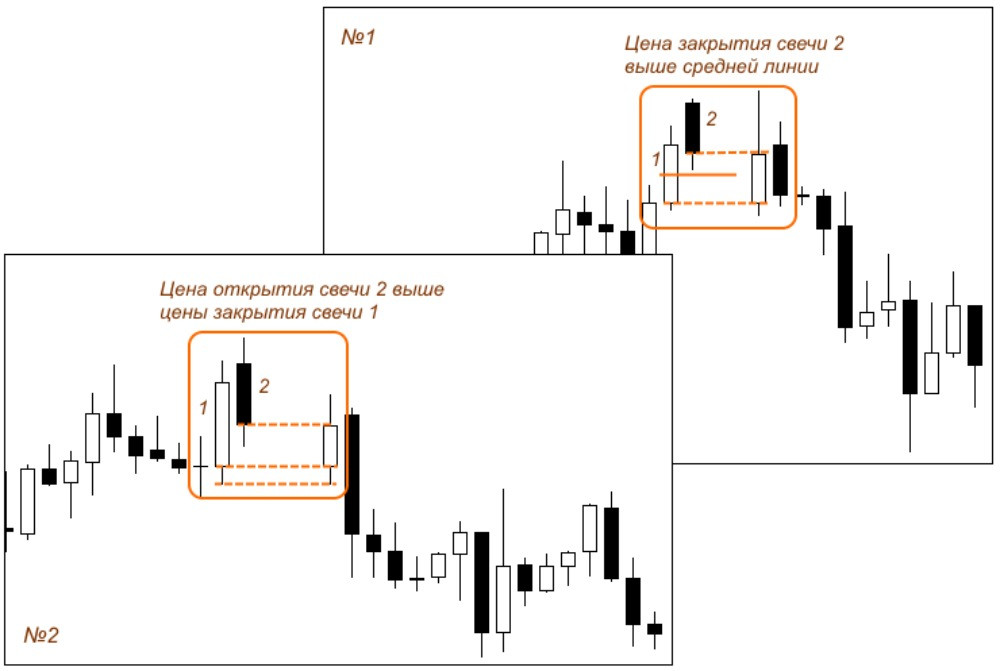

Как говорилось выше вторая свеча (сессия) облаков в базовом варианте должна закрываться ниже первой белой свечи. Если этого не происходит, то подобные модели рассматриваются как «незавершенная завеса». В этом случае всегда нужно ждать пока следующие свечи подтвердят начало нисходящего тренда.

Действует общее правило: тем ниже (глубже) закрывается цена второй свечи тем сильнее медвежий паттерн.

На рисунке два примера, когда завеса из темных облаков не опускается ниже середины свечи первой сессии. Если сравнить сводные свечи обоих вариантов, можно заметить, что во втором случае верхняя тень короче. Это может указывать, что завеса имеет меньший нисходящий потенциал, чем стандартный вариант модели. Именно поэтому может потребоваться дополнительное подтверждение ослабления рынка в виде следующих темных свечей.

Есть различия в распознавании облаков на валютном и фондовом рынках – так как волатильность акций ниже, чем валютных пар Форекс, можно не ждать выполнения стандартных условий открытия второй сессии выше максимума предыдущей. Достаточно, чтобы открытие было выше хотя бы закрытия, а не максимума, чтобы считать паттерн сформировавшимся.

Вариант, когда вторые японские свечи на фондовом все-таки открываются выше предыдущего максимума, дает дополнительную силу сигналу: вероятность снижения цены выше, чем коррекции или бокового движения перед возобновлением движения вверх.

Примеры Dark Cloud Cover в торговле

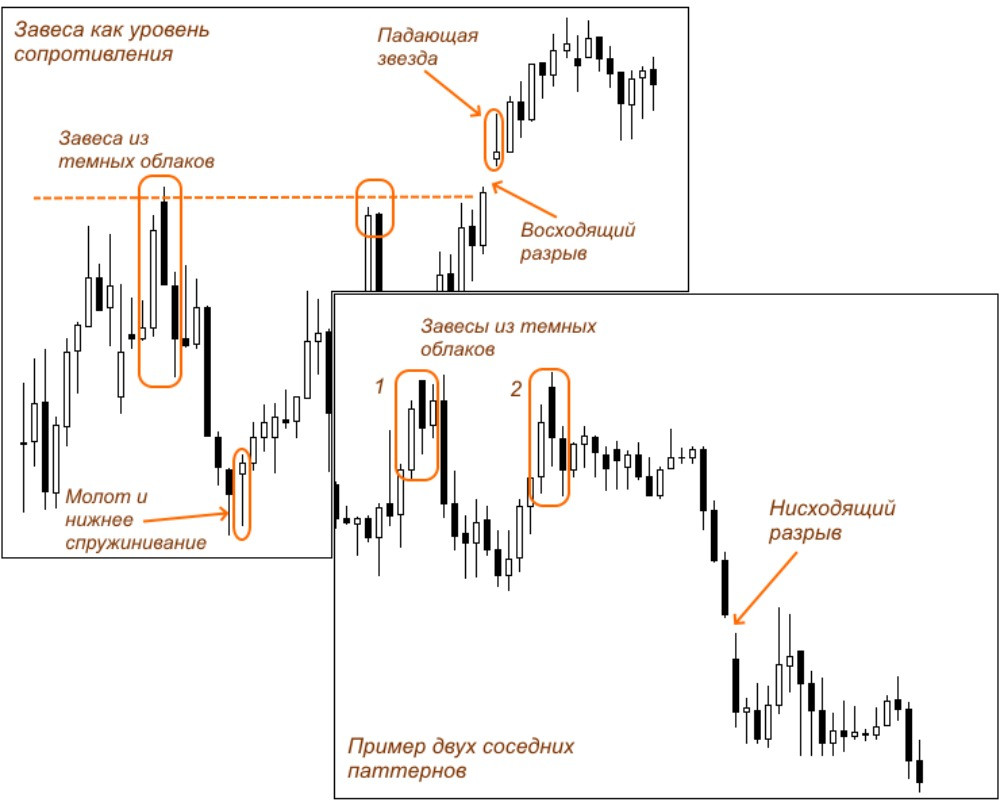

Переходим от теории к практике. На верхнем примере мы видим, как завеса из темных облаков, дает явный сигнал очередного нисходящего тренда, который завершился формированием следующей разворотной модели «молот», который одновременно оказался и «нижним спружиниванием». Последующий за этим восходящий тренд не смог преодолеть уровень сопротивления, который установила завеса, и начался откат.

Любая торговая стратегия должна содержать расчет ключевых ценовых уровней, при достижении которых возможно нужно будет пересмотреть первоначальный прогноз. Правило действует и когда используются японские свечи, хотя в классических работах упор на это не делается.

Откат закономерно сменился ростом цены, который пробил максимум завесы с образованием бычьего разрыва вверх. Данный разрыв необычен тем, что на следующей свече появилась «падающая свеча», а значит, пробой может быть только очередным ретестом разворотных облаков. Но дальнейшее движение не подтвердило медвежий сигнал.

Из всего сказанного следует вывод: когда завеса используется как сигнал к возможной краткосрочной продаже, обязательно нужно иметь возможность закрыть позицию, когда цена будет выше максимума модели. Если наоборот предпочтение покупкам, входим только, когда паттерн получит подтвержденный пробой максимума как в нашем примере.

На нижнем примере две достаточно неидеальных конструкции. В первом случае вторая свеча закрыта выше середины предыдущей сессии. Второму варианту не хватает потенциала темных свечей, так как вторая сессия открыта практически около цены предыдущего закрытия, а не максимума, как того требует теория. Но благодаря тому, что они находятся близко друг к другу, происходит усиление сигнала.

Другими словами, в данном случае завеса из темных облаков работает как ретест возможного уровня сопротивления/поддержки и медведям, пусть и после бокового движения, удалось переломить ситуацию в свою пользу. Окончательно подтвердил стабильный нисходящий тренд последующий разрыв вниз.

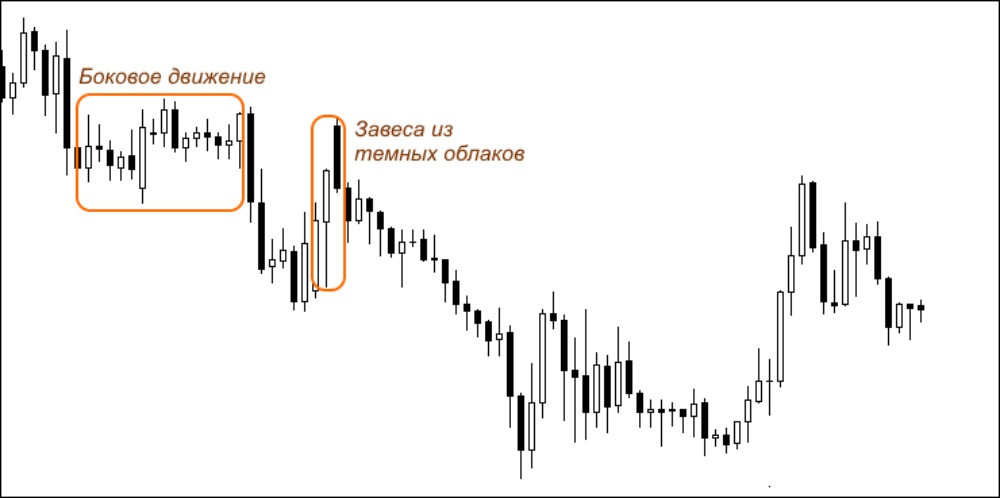

Последний пример, на котором видно как боковой диапазон после его пробоя становится следующей поддержкой/сопротивлением. Как только цены пошли вниз, те, кто открыл покупки от нижней границы флета, начали терпеть убытки и закономерно начали стараться вернуть цену в нужное направление.

Но скрытое давление крупных продавцов быстро закончило откат, что подтверждает завеса и следующая за ей серия темных свечей.

Заключение

Для того чтобы войти в самом начале нового движения трейдер должен уметь быстро идентифицировать момент когда появляется завеса из темных облаков. Свечи, как это обычно бывает, редко находятся в классическом сочетании, но в большинстве случаев паттерн виден достаточно четко, можно сразу входить в рынок.

Комментарии