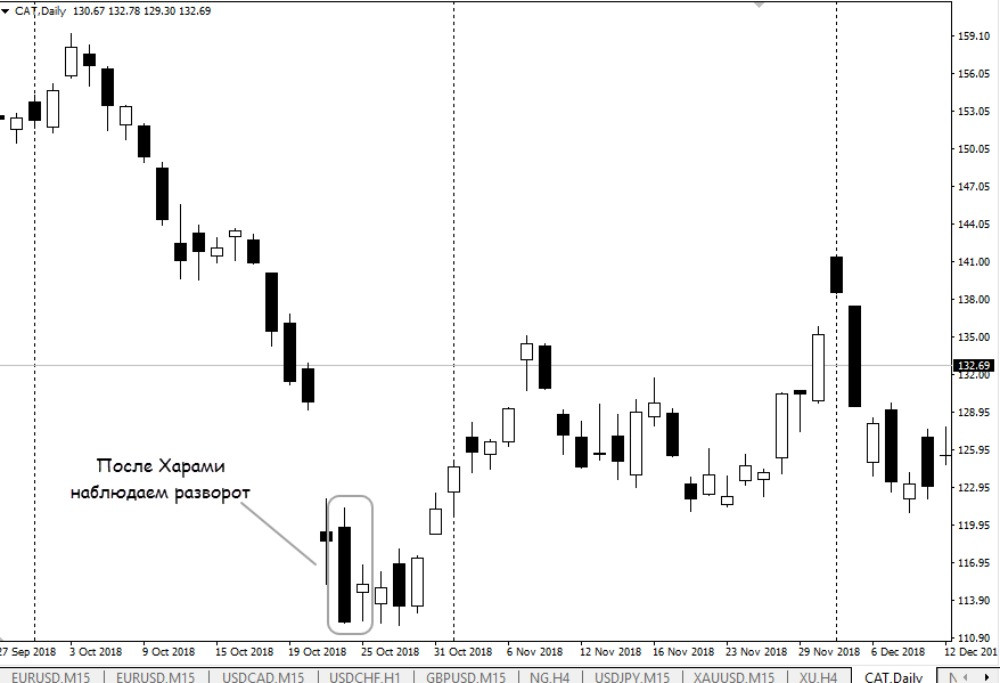

Стив Нисон относил паттерн Харами к моделям средней силы. Согласно его наблюдениям, эта формация могла стать разворотной, но только если сформировалась в конце уверенного движения и есть другие подтверждения разворота. Свечная модель работает и на Форекс, и на прочих рынках – нет ограничений и по рабочим таймфреймам. Но чтобы Харами приносила прибыль нужно знать правила ее формирования и фильтры для оценки силы паттерна.

Как формируется свечная модель Харами

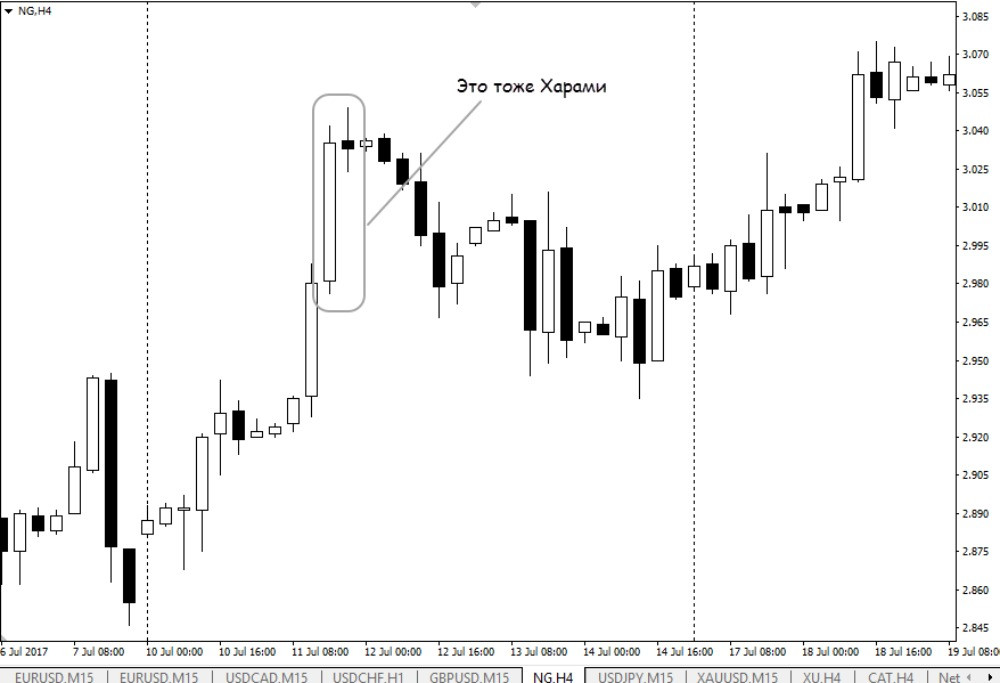

Под этим паттерном понимается конструкций из 2 свечей, в которой вторая полностью находится в диапазоне первой. То есть внешне напоминает внутренний бар из Прайс Экшен или другую модель под названием День с уменьшающимся диапазоном цен.

Из особенностей отметим:

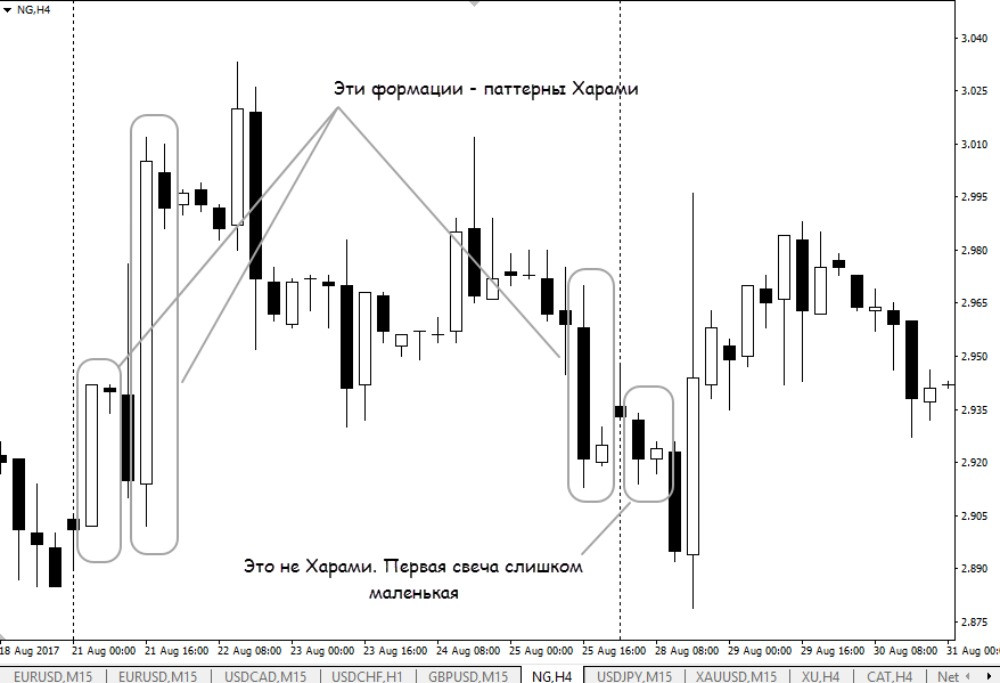

- особые требования к размеру тел свечей паттерна Харами. Тело второй свечки должно быть в разы меньше по сравнению с первой;

- 2-я свеча не должна обладать большим диапазоном (не более 2/3 от диапазона первой). В идеале после первой крупной полнотелой свечи в направлении текущего тренда должен сформироваться волчок;

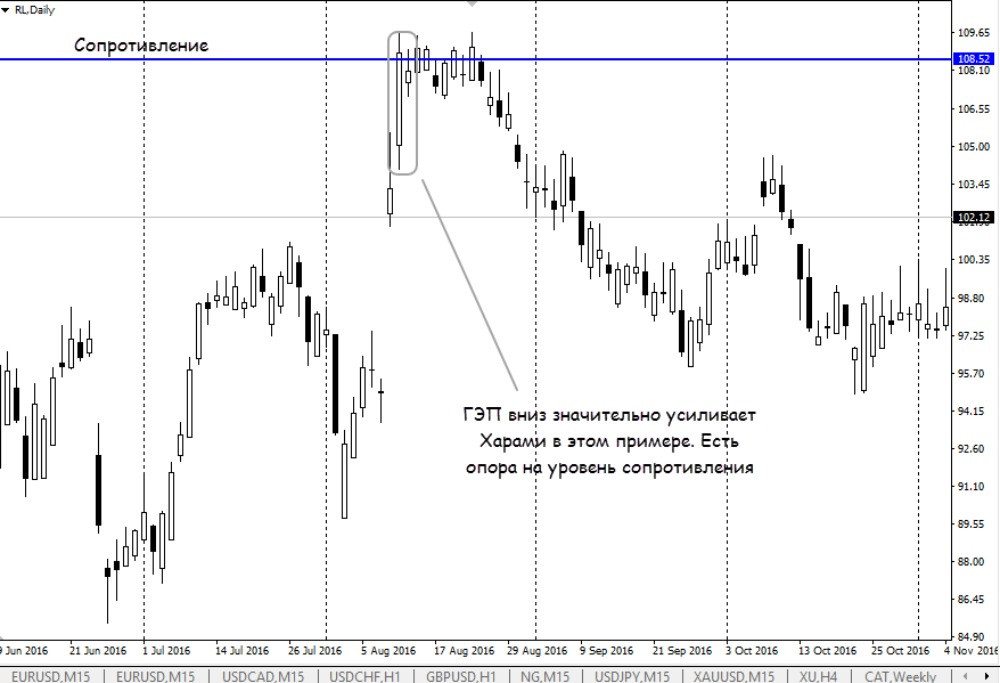

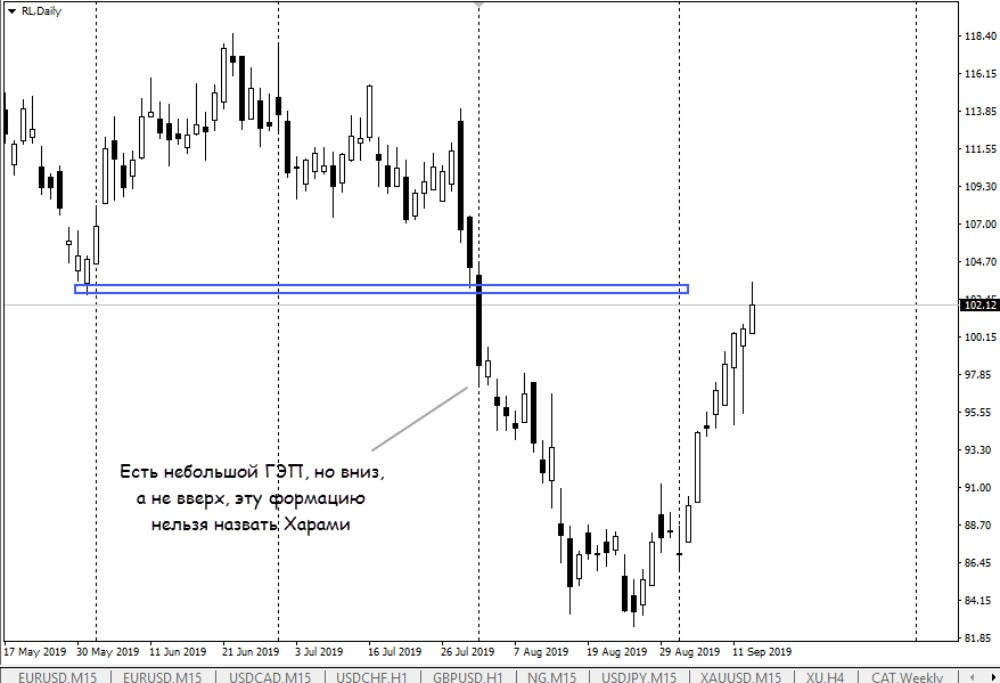

- на Форекс ГЭП при формировании 2-й свечки паттерна Харами формируется редко, только при работе на таймфреймах от D1. Но на фондовом рынке паттерны с ГЭПом обладают большей силой. Учтите – разрыв должен сформироваться в направлении, противоположном движению на первой свече. То есть на падающем рынке ГЭП должен быть вверх, 2-я свеча открывается в пределах тела первой свечки. В противном случае получаем внутренний бар с сомнительными перспективами его отработки;

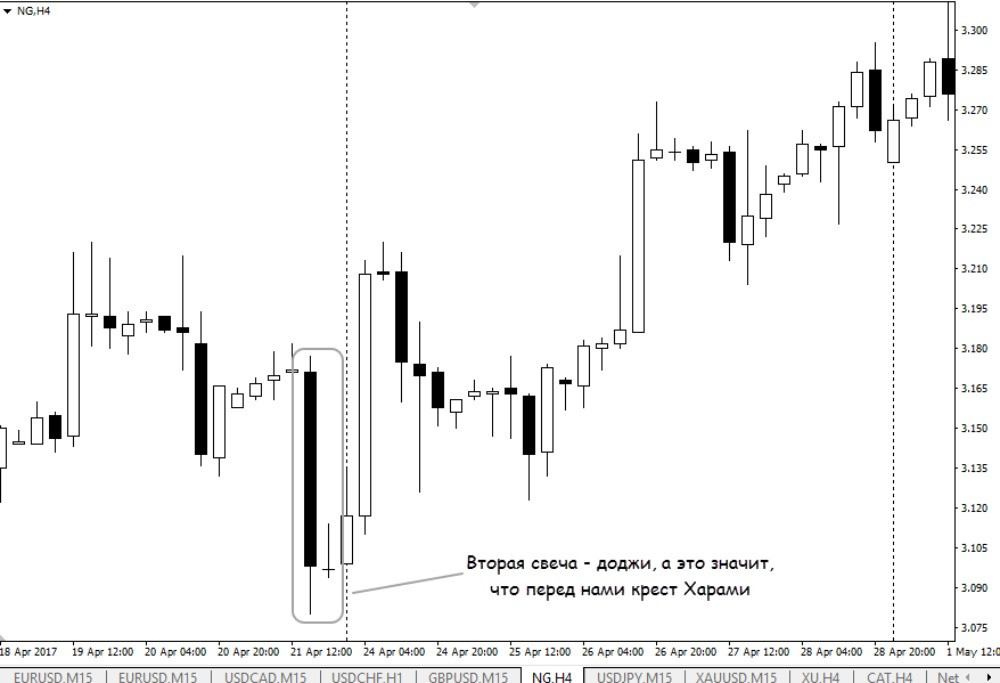

- если 2-я свеча превращается в доджи (цены открытия и закрытия равны), паттерн превращается в крест Харами и также берется в работу. Цвет 2-й свечки не играет особой роли, она указывает на приостановку текущего движения, не так важно быки или медведи победили при ее формировании.

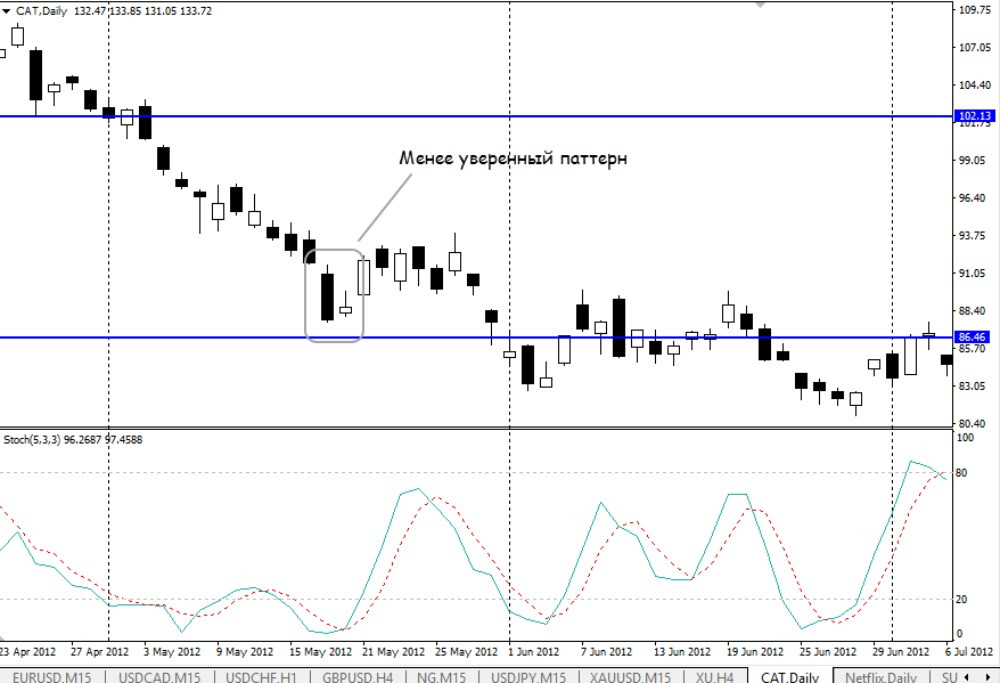

В своей книге Нисон приводил примеры паттернов, в которых 2-я свеча переписывает экстремум первой и обладает большим диапазоном. Такие модели обладают меньшей силой, их использование сопряжено с большим риском.

Свечной анализ подразумевает понимание психологии происходящего на рынке. Harami означает замедление текущего тренда, при формировании паттерна пока нет слома тенденции, но текущий тренд уже выдыхается. В результате получаем либо разворот, либо коррекцию, либо флетовый участок.

Крест Харами

Это подвид обычного паттерна Harami, в котором вторая свеча превращается в доджи, то есть цены Open и Close равны. Физический смысл тот же, что и у обычной модели Harami, доджи только показывает, что после уверенного трендового движения на рынке наблюдается неопределенность – равенство сил быков и медведей.

На Форекс и прочих рынках крест Harami формируется реже, чем обычный паттерн. По силе не отличается от базовой конструкции.

Как фильтровать модель Харами

Как и прочие модели свечного анализа Harami не торгуется сама по себе. На истории полно ситуаций, когда неплохие на первый взгляд конструкции не отрабатывали. Если входить по каждому такому паттерну, то не факт, что хотя бы 50% сигналов окажутся прибыльными.

Харами рекомендуем использовать как один из элементов своей торговой стратегии. Если хотите сделать его основой своей ТС, то в торговле:

- не опускайтесь на таймфреймы ниже Н4-Н1. Даже на часовых графиках надежность Harami невысока, лучше работать на Н4, а в идеале – на дневных графиках;

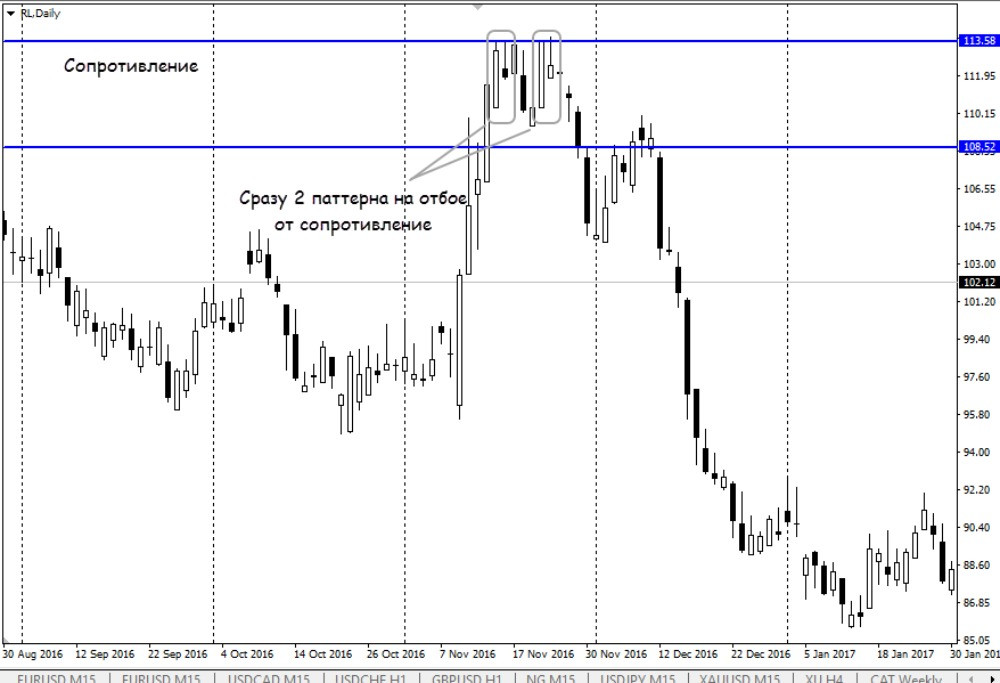

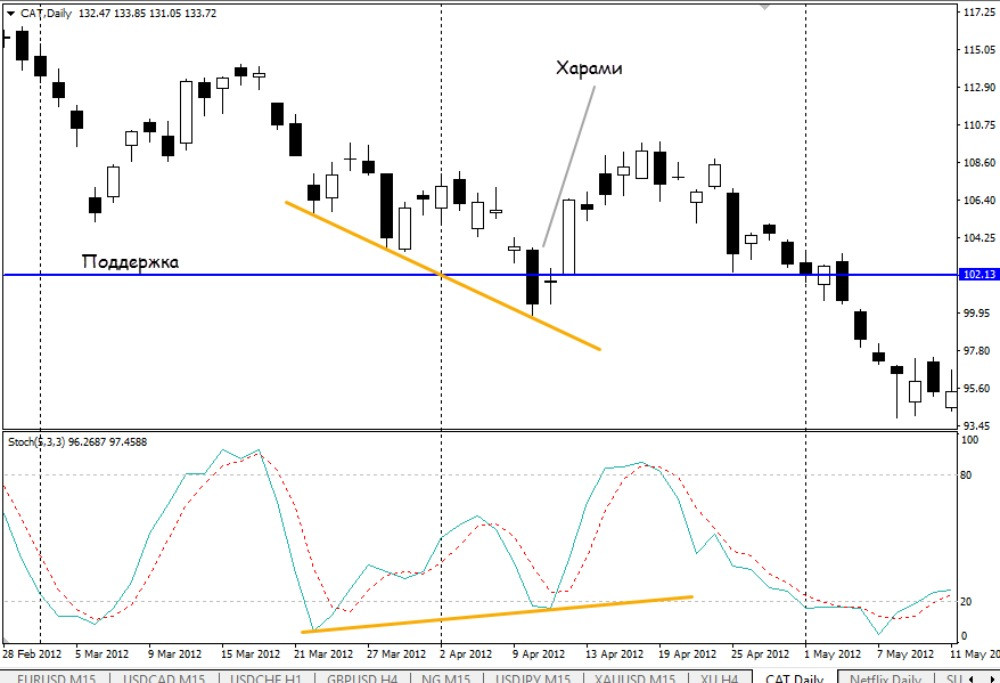

- обязательно фильтруйте паттерн Харами уровнями. В идеале этот паттерн формируется после тестирования уровня либо с небольшим недоходом, забросом за него. Вероятность разворота при таком варианте выше, чем если модель «висит» без опоры на поддержку/сопротивление.

Возможна фильтрация индикаторами, но их эффективность зависит от характера движения графика. Любой индикатор дает сигналы с запаздыванием, если Харами формируется на резком движении, момент входа в рынок можете упустить.

Из индикаторов можно пользоваться стандартными RSI, Stochastic, неплохо себя показывает индекс денежного потока (MFI – Money Flow Index). Если при формировании паттерна Харами происходит выход линий индикатора из зоны перепроданности/перекупленности, это усиливает свечную модель. Это справедливо и для Форекса, и для других рынков.

В работу желательно брать только те паттерны, в силе которых вы уверены. Индикаторами не злоупотребляйте.

Методы входа в рынок

Свечная модель Харами предполагает несколько вариантов точек входа, риск по каждой из них отличается:

- максимальный риск – входим в рынок сразу после закрытия второй свечи паттерна. Рекомендуем изучить историю и оценить, сколько свечных моделей в итоге не отрабатывает. Тем более поначалу у вас не будет опыта в фильтрации паттернов, будете чаще ошибаться;

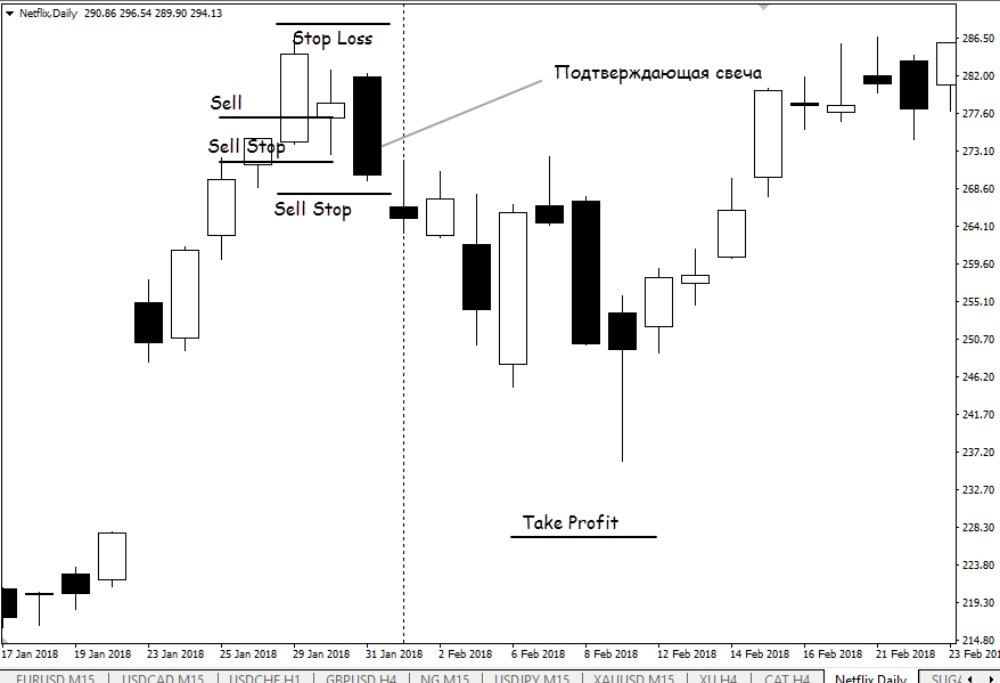

- отложенным ордером Buy Stop (за максимумом 2-й свечи паттерна) или Sell Stop (его выносят под минимум 2-й свечи). Отложенный ордер фильтрует ситуации, когда сразу после Харами продолжается движение в прежнем направлении;

- вход с подтверждающей свечой, также используются отложенные ордера. Цвет первой свечи после формирования разворотного паттерна должен соответствовать ожидаемому движению. Более консервативный вариант, но соотношение тейк-профита и стоп-лосса меняется не в нашу пользу.

Стоп всегда выносится за экстремум Harami или ближайший локальный High, Low. С тейк-профитом сложнее, оптимальный сценарий – размещать ТР на ближайших уровнях, фиксировать часть профита, а остаток тралить.

Заключение

Харами нельзя назвать беспроигрышной свечной конструкцией. Если будете торговать этот паттерн, то будут и сработавшие стопы, и сделки, закрывшиеся в безубытке. Но если научитесь фильтровать паттерны этого типа, получите надежный инструмент для заработка.

Формируется Harami не особо часто, на роль основы торговой стратегии вряд ли подойдет. Рекомендуем просто запомнить правила формирования этой модели и при случае использовать шанс для входа в рынок.

Комментарии